中国基金报记者 李树超

随着2023公募基金三季报出炉,市场关注的个人系基金公司规模数据也新鲜出炉。

在今年前三季度股债市场分化行情中,以固收类业务见长的个人系公募非货规模激增,其中惠升基金非货规模增长超150亿元,但以主动权益类投资见长的公募,弱市中非货规模出现缩水。

多位业内人士表示,个人系基金公司在业务结构上往往集中在创始团队的,今年股债市场的“跷跷板”效应,也更加凸显了市场周期对公司规模的影响。而作为发展初期的个人系公募,业务布局应该在自身优势基础上突出特色化、差异化,逐渐补全基础产品线,提升公司经营管理的抗风险能力。

固收业务增长明显

惠升、同泰基金非货规模增长居前

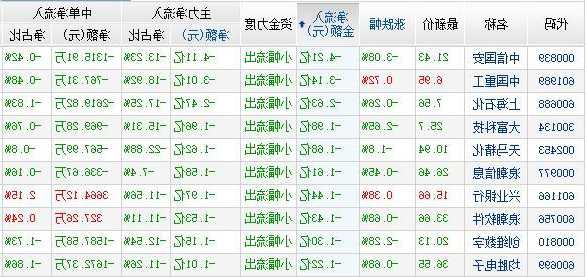

天相投顾数据显示,全市场20多家个人系公募中,泓德基金以近550亿元位居非货规模首位,惠升基金、睿远基金等都在500亿元体量上下,三家基金公司位居个人系公募规模前三。

另外,蜂巢、汇安同期规模超400亿元,淳厚、中庚基金超300亿元,成立刚1年多的泉果基金也有百亿体量。

从规模变化看,在今年债市火热、股市低迷的市场环境中,以固收类业务见长的个人系公募,规模实现了明显增长,比如惠升基金规模激增152亿元,同泰基金同期规模增长超70亿元。

部分中小个人系公募,比如淳厚基金、达诚基金、尚正基金,固收类业务都有明显的规模增长。也有少数机构,如泉果基金主动权益类基金逆市激增近60亿元。

谈及上述现象,沪上一位公募市场部总监表示,相对于银行系、券商系、保险系、信托系、私募系等以金融机构为股东背景的公募基金公司而言,个人系基金公司在人才储备、销售渠道、市场耕耘时间等方面优势不足,因此在业务结构上往往会集中创始团队,着重发展具有比较优势的产品类型,这也是个人系公募基金公司要么“偏股”、要么“偏债”的原因。

同时,股票市场和债券市场恰好也有“跷跷板”效应,而今年前三季度股市持续低迷,资金避险需求抬升,故而“偏债”的个人系规模增长,“偏股”的个人系规模下滑。

一家公募基金销售机构也表示,个人系公募基金规模的此消彼长,一是因为部分机构发行债券型基金规模较大,部分公募发行权益类基金规模较大;二是部分公募的机构投资者占比抬升;三是部分公募的明星基金经理或助力拓宽了销售渠道;四是由于投资业绩的分化,部分个人系公募也遭遇了资金不同方向的申赎操作。

北京一位公募人士也分析,公募基金规模变动与市场有着天然的高度相关性,对于那些结构比较均衡、与资本市场相关度高的公司,公募规模受市场周期性的影响比较大。不过,短期的市场波动或不会改变这类公司对主动权益的看好。

在权益类市场的低估位置,该人士继续看好权益类资产的长期价值。据该人士分析,首先是监管倡导,监管多次强调大力发展权益类基金,促进公募基金总量提升和结构优化,并提出了引导头部公募基金公司增加权益类基金发行比例等重点措施。

其次是市场机遇,无论是当前A股估值相对底部位置还是中国经济长期发展潜力角度来看,当前布局权益类产品未来中长期角度更有利于获得投资回报。第三是公司发展,短期出现一定的挑战对于目前处于发展中的公司都并不是坏事,通过苦练内功、升级完善、积蓄势能,待市场出现趋势机会时,将有望进入下一个飞跃期。

个人系公募两极分化

业务布局应该突出特色化、差异化

除了头部机构外,目前个人系公募中,还有凯石基金等规模较小,面临生存发展等难题。

上述沪上公募市场部总监表示,从目前已成立的二十多家个人系公募看,发展较为迅速的因素主要有:第一、成立规模相对早一些,抓住了市场上行的机会;第二、创始团队个人品牌的市场号召力强,领头人本身就在投资界赫赫有名,或在客户方面有深厚的积累;第三、产品线特色鲜明,并在加强固有优势的基础上拓展新赛道、补全产品线。

而反观个人系公募面临发展难题的因素或许在于:第一、投资方面,缺乏有市场号召力的专业人才;第二、产品方面,受制于小微基金,缺乏有竞争力的特色产品;第三、品牌方面,缺乏能吸引市场认可的亮点。

“个人系基金公司在特定的发展阶段,要走适合自己的道路。虽然完备的产品线一定是大有裨益的,但论优先级排序的话,还是应当优先夯实自身优势产品,在具备一定实力之后逐步拓展。”上述沪上公募市场部总监称。

上述公募基金销售机构也认为,个人系公募发展较好的公司大多有鲜明的个人IP烙印,容易形成市场认知,在初期发展起到很大作用。发展较好的个人系公募,在前期充分利用并加强了原有的个人优势,并在其优势的基础上发展新的赛道,逐渐补全产品线。

不过,该机构也坦言,个人系公募的普遍问题在于基金经理人数较少,团队稳定性略显不足。在有限的人才队伍中,跑出优秀的基金经理概率小。

“目前来看,头部的个人系公募大多拥有标志性的产品和基金经理。新成立的个人系公募或需要通过更加优越的激励机制,跑出具有细分领域特色或者差异化净值曲线的产品,进而为持营、募集创造条件。”上述公募基金销售机构相关人士称。

编辑:舰长

审核:许闻

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)

突放大招!3万亿“一哥”宣布