近期,闯关科创板的南京轩凯生物科技股份有限公司(以下简称“轩凯生物”)更新第一轮审核问询函回复,补充了2023年半年报财务数据。相关信息来看,轩凯生物对交易所提出的20个疑问进行了说明。但涉及股权变动、与关联方辉丰股份(***)(002496.SZ)的交易仍存在疑点。

通过梳理招股书了解到,轩凯生物脱胎于南京工业大学(以下简称“南工大”),最初由南工大和南工大的5名教职人员(徐虹、冯小海、欧阳平凯、蔡恒、李莎)共同出资设立。2020年完成股份制改革,经过十几年的股权更迭,昔日的创始团队也发生了变化。南工大在2015年把股权转让给冯小海实现退出,李莎在2019年10月将相关股份转由其丈夫持有,欧阳平凯生前持有的1.23%股份由其配偶戴庆成继承,徐虹、冯小海则成为轩凯生物的“掌舵者”。相比起其他股东的股权变更,蔡恒显得颇为“神秘”。披露的信息来看,蔡恒早在2013年就不再持股,但如何退出的?又为何退出?招股书中“只字未提”。

钛媒体注意到,辉丰股份2017年末以3800万元受让轩凯生物原股东部分股权,彼时拿到19%的股权。随后又通过转让部分股份1个多亿,目前是轩凯生物第四大股东。同时,辉丰股份还向轩凯生物购生物助剂及生物制剂产品,同期同款产品双方之间的销售定价与其他客户并不一致,忽高忽低。

脱胎于南工大,创始人蔡恒神秘退出

据招股书,轩凯有限为轩凯生物前身,设立之初的股权结构为:徐虹、冯小海、欧阳平凯、南工大、蔡恒、李莎分别持股44%、12%、21%、9%、9%、5%。前述5名自然人股东,均有南工大背景。

1987年7月至今,徐虹历任南工大讲师、副教授、教授,于2009年5月至2020年8月期间担任食品与轻工学院院长。2010年4月至2014年5月在轩凯生物担任执行董事;2014年6月至2020年8月未在公司任职;2020年8月辞任南工大食品与轻工学院院长后,2020年9月起任轩凯生物董事长。问询回复显示,2023年8月至今,徐虹不再在轩凯生物处任职,亦不参与发行人日常经营管理。

同为“学院派”出身的冯小海,2009年4月至2020年8月,历任南工大助理研究员、副研究员、研究员、博士生导师;2020年8月辞去南工大相关职务。轩凯生物创立之后,冯小海历任该公司总经理、执行董事, 现任公司董事、总经理。目前,徐虹、冯小海为轩凯生物的共同实际控制人,合计控制公司57.92%的股份。

自轩凯生物成立到2019年8月,李莎担任监事之职。2019年10月,李莎则将其持有轩凯生物的全部股权转让予其配偶任战坤。而任战坤2015年2月起就职公司,现任轩凯生物董事、副总经理。

同作为创始人股东的欧阳平凯和蔡恒,自轩凯生物成立后,一直未有在该公司任职。资料显示,欧阳平凯曾是南工大的校长,因在2023年1月逝世,其生前持有的发行人1.23%股份由其配偶戴庆成继承。蔡恒为南工大生物与制药工程学院副教授。

通过梳理发现,2015年4月,冯小海以76.92万元的价格受让了彼时南工大持有轩凯生物9%的股权,至此南工大正式退出。虽说南工大已不再是轩凯生物的股东,但公司仍撕不掉南工大的标签。

轩凯生物现任公司副总经理梁金丰、董事兼副总经理许宗奇也来自南工大,二人均系2015年11月参与员工股权激励,间接持股。其中,梁金丰2012年10月至2020年7月,兼任南工大实验师,2020年7月辞去南工大职务。许宗奇2015年3月至2017年12月,任南工大江苏先进生物与化学制造协同创新中心助理研究员;2018年7月至2020年6月,历任南京工业大学讲师、副教授(2020年6月办理了离岗创业手续)。然而,梁金丰和许宗奇分别于2010年11月、2015年5月起就在轩凯生物处就职。

就南工大教职人员在轩凯生物处入股或任职相关事项,轩凯生物回复称,根据南工大于2020年5月8日出具的《关于南京轩凯生物科技有限公司相关事项的说明》,确认徐虹等教职人员经南工大同意在公司***及持股,未影响教学科研工作,符合国家及南工大相关规定。上述教职人员投资、***事宜,符合南工大有关教职员工对外投资、校外***的相关规定。

让人疑惑的是,2020年11月轩凯生物签订了上市辅导协议,为何徐虹、冯小海、许宗奇、梁金丰选择在2020年6月至8月期间辞去在南工大的相关职务?

更为蹊跷的是,2013年6月之后,蔡恒就不再持有轩凯生物的股份。蔡恒是如何退出的?为何退出?轩凯生物方面并未给出更多信息。

辉丰股份、购两不误,产品定价与其他客户不一

在冲刺IPO过程中,轩凯生物与关联方辉丰股份之间的交易也是其不可回避的问题。

据了解,2017年12月,辉丰股份以3800万元受让轩凯生物原股东部分股权,当年,辉丰股份入股对应的估值与2017年8月股权转让对应的估值一致,均为2亿元,对应的转让价格为9.3元/注册资本。受让后,辉丰股份持有轩凯生物股权比例为19%,对应注册资本出资额408.7888万元。2020年9月起至今,辉丰股份委派代表裴彬彬担任发行人监事。

资料显示,辉丰股份于2010年11月上市,目前主要业务为生物农资、农资电商、石化仓储供应链及项目投资。

钛媒体注意到,辉丰股份近几年连续减持轩凯生物股权并获取了大额股权转让收益。2020年8月,辉丰股份作价7600万元将其持有轩凯生物7.3786%的股权转让给广东温氏投资有限公司等10名受让方,彼时转让价格达44.15元/股,对应轩凯生物的估值高达10.3亿元。不考虑其他因素,这一次股权转让,辉丰股份不仅收回了当年入股的成本,还多赚了一倍。2021年12月,辉丰股份又以14.元/股的价格向崛盛投资、银点创投、源禾致晟、中安健康等4名投资者转让了其持有轩凯生物部分股份,此时又了3300万元。目前,辉丰股份还持有轩凯生物809.55万股股份,以7.48%的持股比例位列第四大股东。

辉丰股份不只是入股轩凯生物,双方还有业务上的合作,主要为辉丰股份向轩凯生物购生物助剂及生物制剂产品。

数据显示,2019-2022年,轩凯生物向辉丰股份及其关联方销售收入占其营业收入比例分别为6.16%、3.74%、0.86%和0.74%,2019、2020年辉丰股份均为轩凯生物的第二大客户。由于辉丰股份将主要经营资产出售予安道麦,业务结构变动较大以及经营业绩受到一定冲击的影响,其对轩凯生物的购下滑,2021年之后退出前五大客户。

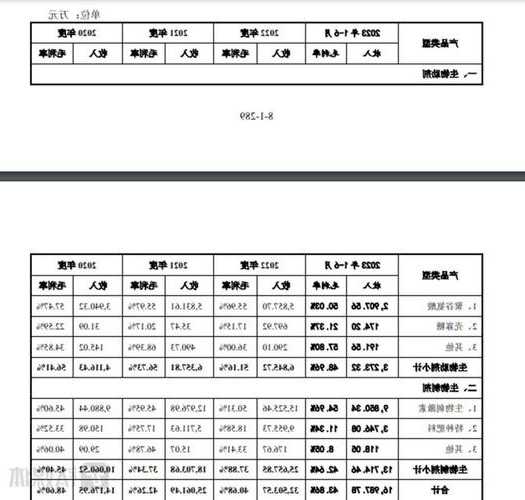

但双方之间定价公允性存疑。数据显示,2020-2022年以及2023年上半年,轩凯生物向辉丰股份销售的生物助剂产品均为聚谷氨酸(浓缩型),产品单价为3.27万元/吨、3.17万元/吨、3.27万元/吨、2.86万元/吨;而同期向其他客户的售价分别为4.13万元/吨、3.93万元/吨、4.08万元/吨、3.68万元/吨。

同期,轩凯生物还向辉丰股份及其关联方销售微生物菌剂(液体),这一产品销售单价为0.5万元/吨、0.86万元/吨、0.68万元/吨、0.88万元/吨;同期对其他客户的销售单价为0.61万元/吨、0.68万元/吨、0.74万元/吨、0.74万元/吨。

既然销售同一类型产品,为何定价却如此不一致?轩凯生物回复称,聚谷氨酸产品运费系由发行人承担,由于该类产品的其他客户主要位于黑龙江、广东等地,距离较远、运费较高,因此发行人向其他客户销售同类产品的售价略高,具有公允性。

对辉丰股份销售微生物菌剂(液体)与对其他客户销售该类产品的单价相比,轩凯生物则称“不存在显著差异,定价具有公允性”。不过,这一理由并不具备说服力,还需轩凯生物进一步解释。

主营业务毛利率有所回升,仍较19年下降13.65个百分点

招股书显示,轩凯生物立足于工业生物技术、合成生物学的持续研发和产业化,主要产品为生物助剂产品(主要由单一成分物质构成,如聚谷氨酸、枯草芽孢杆菌、壳寡糖等)和生物制剂产品(不同成分物质根据配方组合形成)。

财务数据显示,2020-2022年以及2023年上半年,轩凯生物实现的营业收入分别约1.42亿元、2.53亿元、3.27亿元、1.71亿元,其中2020-2022年的复合增长率为51.79%。

轩凯生物在问询回复中提到,收入增长主要是公司生物助剂产品、生物制剂产品的收入规模均逐年提升。具体而言,生物助剂收入从2020年的4116.43万元增至2022年的6845.72万元,今年上半年为3273.32万元;生物制剂从2020年的1亿元增至2022年的2.57亿元,今年上半年为1.37亿元。

收入占比来看,生物制剂是轩凯生物的重要营收来源。然而,该产品毛利率呈整体下滑趋势,且显著低于生物助剂产品。据首轮问询回复,2020-2022年轩凯生物的生物制剂毛利率分别为45.4%、37.34%、37.88%;同期生物助剂的毛利率分别为56.41%、56.73%、52.16%。轩凯生物主营业务毛利率从2020年的48.6%降至2022年的40.68%。

轩凯生物称,2020-2022年,特种肥料产品收入占生物制剂收入的比例分别为1.5%、30.54%、38.8%,主要受特种肥料产品占比变化及生物***素毛利率变动影响,公司生物制剂产品毛利率在报告期内存在一定波动。生物制剂产品毛利率整体低于生物助剂产品,主要系生物制剂的产品构成、工艺流程等不同导致的成本结构差异所致。

轩凯生物谈到,2023年1-6月,公司生物***素产品实现收入9850.34万元,较2022年同期增加19.2%,带动生物制剂产品整体毛利率上升至42.64%,主营业务毛利率上升至43.86%。从整体上看,公司综合毛利率不存在持续大幅下滑的趋势。

不过,目前的毛利率水平远不及四年前。轩凯生物2019年生物助剂和生物制剂的毛利率分别为70.82%和50.41%,当期的主营业务毛利率为57.51%。可见,轩凯生物今年上半年主营业务毛利率虽然有所回升,但仍较2019年有13.65个百分点的差距。(本文首发于钛媒体,作者|刘凤茹)