炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

中新经纬11月27日电 (薛宇飞 实习生 李泽璇)汇添富基金近日公告称,基金经理刘江因个人原因离任,卸任原管理的6只公募基金,目前已无在管基金,且已按规定在中基协办理注销手续。由此判断,刘江已从汇添富基金离职。

刘江毕业后就加入了汇添富基金,供职时间达12年。他同时在管的产品数量一度达11只,总规模超550亿元人民币。在其任内,产品的回报率差别较大,既有回报率超100%的产品,也有低于-50%的基金。

管理规模一度超500亿元

从刘江的专业背景看,他并非经管、金融等专业出身,而是一位典型的“理工男”。

汇添富基金信息显示,刘江系清华大学工学硕士,德国亚琛工业大学工学硕士,从事证券行业约12年,投资年限8.44年。他于2011年5月加入汇添富基金,任医药行业分析师;自2015年6月起任基金经理,在不同时期管理过11只基金产品,产品主题和重仓板块以医药、科技为主。

除本次卸任的6只基金外,2018年至2023年上半年,刘江还曾管理另外5只基金1至3年不等的时间,在2021年上半年时,他的在管规模超过550亿元,跻身主动权益型基金经理在管规模前列。

不过,到2021年下半年及以后,刘江的管理规模就开始快速下降。汇添富医疗服务成立于2015年6月,成立时规模为261.95亿元,首任基金经理就是刘江。6个月的建仓期过后,截至2015年底,基金亏损6.73亿元,期末基金规模降至210.亿元。刘江在年报中表示,这是由于受到股市影响,调整幅度大,调整速度快,消弭了行业策略和个股选择上的差异。

2016年,汇添富医疗服务亏损34.06亿元,基金规模骤缩超过50亿,下降至151.24亿元。自2017年至2021年,随着医药行业回暖,该产品的净值与利润均有提升,但这仍未能改变基金规模逐渐缩小的趋势。

2022年至2023年三季度,该产品持续亏损,7个季度中有6个季度的利润为负。尽管刘江多次调整持仓策略,尝试通过增持长期超跌的医药公司来捕捉到逆境反转的机会,但收效不大。到2023年三季度末,该基金规模已缩小至24.68亿元,缩水超过200亿,已不足成立时的1/10。

除汇添富医疗服务外,另外5只基金在刘江管理或接管期间也出现不同程度的规模缩水,缩小程度最低为3亿元,最高为23亿元。截至今年三季度末,刘江在管的6只产品规模合计为83.18亿元,较最高时的552.45亿元下降了84.94%。

任内产品收益差别较大

过往的任职中,刘江管理的产品数量相对较多,收益表现也差别较大。

任内收益率最高的产品是刘江于2023年4月卸任的汇添富科技创新,管理的近4年时间内回报率为124.86%。在管的最后一个季度,即2023年一季度时,刘江加强了在人工智能领域的布局,使得该基金的收益率有所提升。但是,随着人工智能领域回调,汇添富科技创新近两个季度的收益出现回撤。另一个任内收益率超100%的产品为汇添富创新医药,刘江的管理时间是2018年8月至2020年5月。

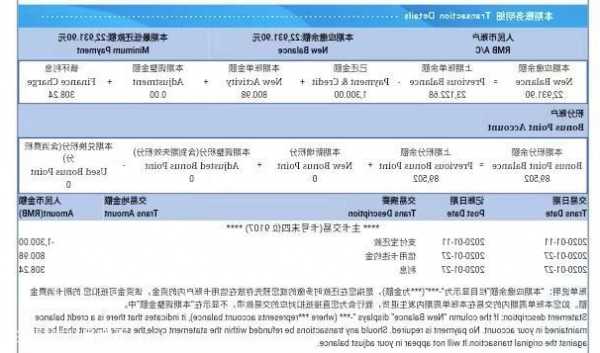

观察刘江本次卸任的6只基金,医药主题基金的收益率普遍高于其他产品。自他管理或接管以来,汇添富全球医疗混合收益率为82.36%,年化回报率为10.05%;汇添富医疗服务收益率为27.60%,年化回报率为2.93%。而汇添富核心精选、汇添富成长先锋六个月、汇添富高质量成长30一年、汇添富高质量成长精选2年持有在他任内的收益率表现较差,在-30.21%至-54.72%不等。

仍以刘江管理时间最长的汇添富医疗服务为例,自成立至2021年二季度末,该产品的收益表现优异,最高达到157.20%。这段时间,该产品持续重仓泰格医药、康龙化成、智飞生物、海尔生物等热门医药个股。但2021年下半年以来,医药行业股价开始调整,尽管汇添富医疗服务调整了重仓股名单,但基金收益也不可避免地下降。

观察上述几只收益率为负的产品会发现,刘江管理期间,这些产品投资方向变动较大。2020年12月成立的汇添富高质量成长精选2年持有,成立初期以重仓医药股为主,配以互联网、白酒、汽车、半导体等。之后,医药股的配置逐渐减少,白酒股占据上风。到2023年三季度末,他又增加了医药股的投资比例。在刘江任内,这只产品的规模、收益双降,任内回报率为-54.72%。

汇添富核心精选、汇添富成长先锋六个月、汇添富高质量成长30一年均存在类似情况,重仓行业不断调整,但最终的收益表现较差。

据Wind数据,汇添富基金旗下有313只基金产品,总管理规模约为8708.69亿元,排在公募行业前十名;旗下有80位基金经理,基金经理平均年限为5.40年,人均管理资产107.64亿元。(中新经纬)