蛋白粕:

周一,CBOT大豆下跌,巴西干旱地区将迎来降雨的预报缓解了对全球最大作物受损的担忧。本周巴西将迎来降雨天气,有利于作物升值。巴西大豆播种完成85%,低于去年同期的91%。10月美豆压榨创纪录水平,美豆民间出口商向菲律宾出口豆粕。不过,周一美豆检验数据低于预期。国内方面,豆粕期价回落,夜盘上涨。我的农产品网数据显示,大豆压榨200万吨左右,大豆和豆粕库存攀升。生猪价格疲软,年底大集团出猪高,饲料消费边际下降,不利于豆粕销售。操作上,短线为主。

油脂:

周一,BMD棕榈油小幅收低,跟随周边回落。需求担忧打压市场。调查显示11月库存料为4月以来首降,因出口持续上升之际,产量将季节性下降,分析师预估库存为244万吨。加拿大统计局估计,2023年加菜籽产量为1830万吨,高于上一次预估的1740万吨,但比去年下降2%。澳大利亚上调产量预估30万吨至550万吨。欧盟今年油菜籽产量预估上调2万吨至16万吨,同比增1.6%。国内方面,油脂期现偏弱震荡。人民币汇率升值,油脂现货走货一般,终端需求未见好转。国内油脂油料供应充足,油脂库存依旧偏高,宽松仍是国内市场主基调。操作上,短线为主。

生猪:

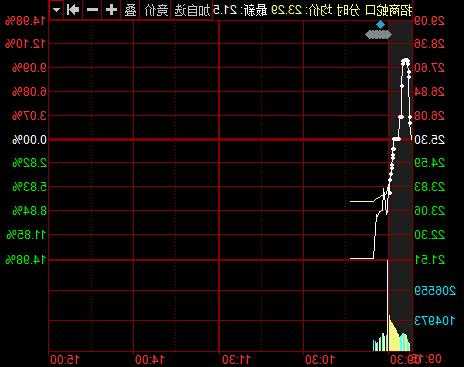

周一,DCE生猪期货主力合约LH2401开盘价14300元/吨,收盘价13910元/吨,价格跌250元/吨,跌幅1.77%,最高价14345元/吨,最低价13810元/吨,结算价14046元/吨,总成交量57365手,持仓52019手。随周末全国猪价南北齐跌,周一北方养户扛价、惜售情绪升温,认卖度普遍不高,但规模场出栏量仍缓步增加,市场猪源供给压力未明显缓解,加之终端需求承接力不足,预计短期北方猪价上涨阻力较大;南方行情延续弱势,规模场出栏量速不减而需求仍疲态不改,市场情绪亦无明显看涨氛围,预计行情弱稳调整。技术上,生猪1月合约近期领跌,冬季疫病增加,对生猪市场形成利空压制。1月合约补跌,期价升水回吐。周一,生猪期价承压下行,当日下跌1.77%,3月合约下跌1.46%,猪价下跌反映现货市场猪病及消费不及预期的影响,养殖市场对春节前价格持悲观预期,猪价继续寻底。

鸡蛋:

周一,现货价格稳定,期货延续下跌。主力2401合约早盘震荡,午后下跌,日度累计收跌1.93%,报收4157元/500千克。从目前盘面表现来看,资金在换月过程中,逐渐向2月合约转移。卓创数据显示,昨日全国鸡蛋价格4.55元/斤,环比持平,其中,宁津粉壳蛋4.45元/斤,黑山市场褐壳蛋4.2元/斤,环比持平;销区中,浦西市场褐壳蛋4.91元/斤,广州市场褐壳蛋4.8元/斤,环比持平。产区鸡蛋价格多数稳定,销区批发价格稳居多,少数根据自身购销情况窄幅调整批发价格,市场需求跟进有限。销区市场到货量增多,终端消化较慢,预计短期蛋价震荡偏弱。7月以来,育雏鸡补栏量延续小幅增加态势,根据正常生长周期规律,未来在产蛋鸡存栏量大概率增加。春节过后,季节性因素将导致终端需求下降,届时,供需均对蛋价形成利空。期货价格延续弱势表现,建议关注鸡蛋现货价格走势及未来供给变化。

玉米:

周一,玉米主力2401合约减仓下行,期价震荡偏弱。12月初,美麦、玉米企稳反弹,因美麦出口需求预期强劲,南美天气影响浮出水面,以上因素带动国际谷物市场期价反弹,进口成本随之走高。国内市场方面,东北地区玉米价格弱势稳定。北港收购价格稳定,多数主体签单购,公开报价参考性下降。南北港口持续倒挂,北港下旬订船发运量下降,个别取消船期。而产区干粮成本高位,集港量近期亦有下降,港内购销博弈。地区烘干塔潮粮低价难收,干粮外发倒挂,少数执行合同收购,部分停收观望,基层上量潮粮主要流向地区深加工企业。今日深加工收购价格基本稳定,门前到车量高于生产需求,企业积极收购,库存水平继续提升。市场反馈目前基层售粮变现诉求低,基层潮粮上量略有收紧迹象,近期东北气温回升,局部会有开化,关注粮源保管难度大是否会推动基层被动售粮。政策面尚无重要影响因素,政策粮收购力度一般;大型收购主体严格控制收购成本。销区玉米市场价格稳中偏弱。近期进口玉米陆续到港及放行,饲料企业执行合同提货为主,内贸玉米购销较为清淡,今日市场观望情绪较浓,贸易商报价趋稳为主,实单有议价空间。技术上,玉米1月合约期价处于2480-2580元/吨价格区间,区间上沿受制于均线压制,反弹高度受限。短期2401合约期价考验2480-2500元/吨整数支撑有效性,若支撑无效期价向2400元/吨的低位靠拢。